Guide des commissions sur cartes bancaires

Les commerçants paient des frais sur les montants qu’ils encaissent en cas de paiement par carte bancaire. Quels sont-ils et comment sont-ils fixés ?

Commissions sur cartes bancaires : pourquoi des différences entre les montants encaissés ?

Lorsqu’un commerçant encaisse des paiements par carte bancaire, il arrive qu’il relève en fin de la journée un écart entre les montants réellement encaissés et ceux affichés dans son logiciel de caisse enregistreuse.

Pourquoi ? Eh bien il est fréquent que les montants saisis à la main sur la machine à carte bancaire entraînent des erreurs. La saisie manuelle des montants sur le terminal de paiement provoquent ces déséquilibres au niveau de la comptabilité.

Pour pallier ce problème, le logiciel de caisse Menlog envoie automatiquement le montant exact à régler sur le terminal de paiement électronique (TPE), évitant ainsi les erreurs de saisie.

Frais bancaires et commissions commerçants

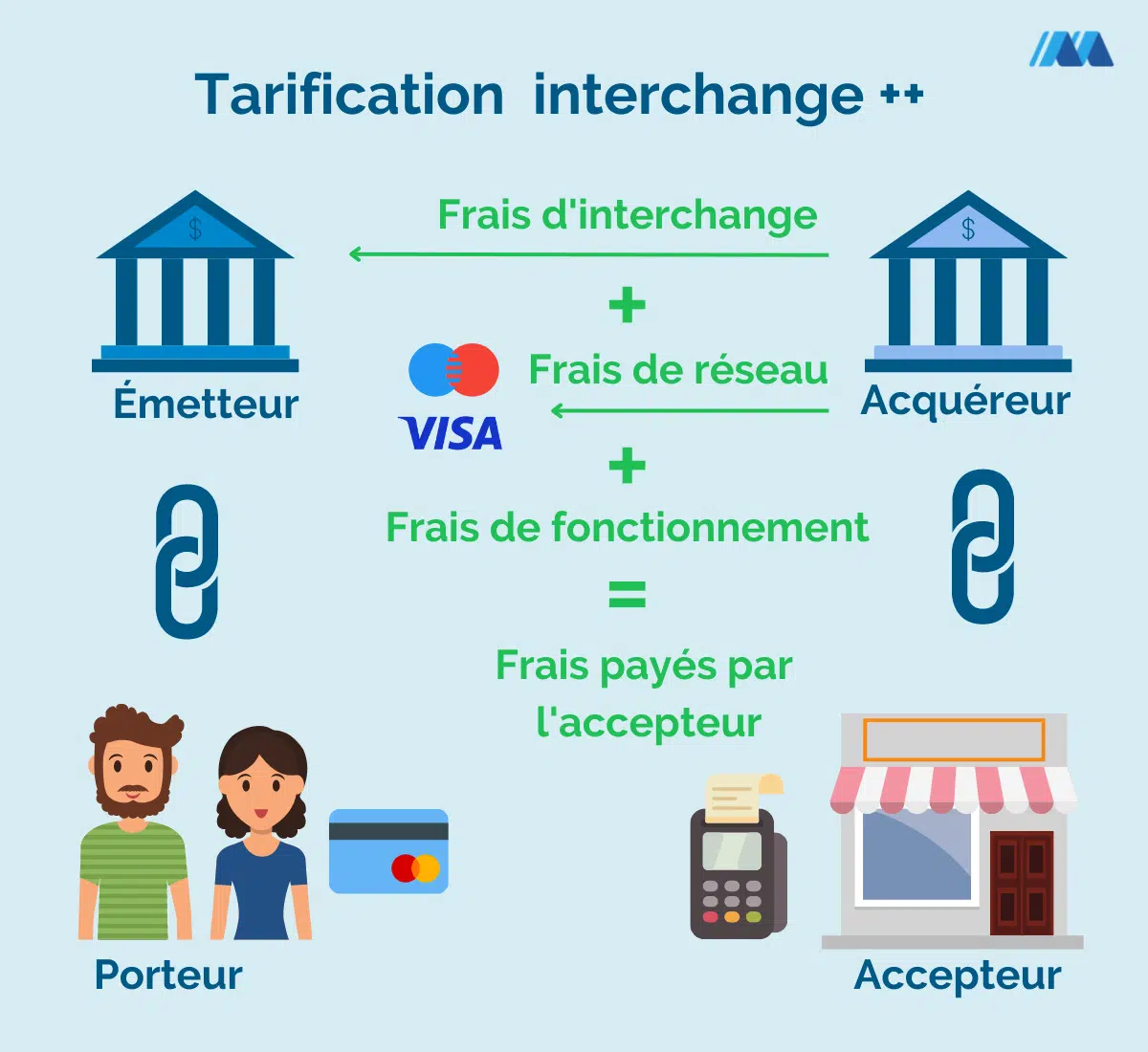

Chaque transaction par carte bancaire engendre des frais que le commerçant doit assumer et régler. Cette commission est est la somme des 3 frais suivants :

- La commission d’interchange

- Les frais des réseaux (Visa, Mastercard, CB, American Express etc.)

- Les frais de la banque

la tarification interchange ++ - le modèle à 4 coins

la tarification interchange ++ - le modèle à 4 coins

(source Mobile Transaction)

La commission d’interchange est une part essentielle des frais payés par le commerçant à travers son logiciel de caisse. C'est une composante réglementée et fixée par l’Union européenne à :

-

0,2 % pour les cartes de débit

-

0,3 % pour les cartes de crédit

L’Union Européenne l’a d’ailleurs plafonnée à 0,23 % du montant du paiement contre 0,29 % autrefois, ce qui constitue une baisse conséquente.

D'après notre expert du logiciel de caisse pour magasin, ce montant est censé couvrir les frais entre banques : c’est-à-dire entre celle du terminal de paiement du commerçant et celle du client.

Il faut rajouter à cette commission une taxe supplémentaire de 0,04 % qui est le Taux Interbancaire de Cartes en Opposition (TICO).

La commission bancaire : négociée avec la banque au cas par cas

Les banques sont libres de fixer une commission pour leur service et leurs bénéfices. C’est au commerçant de négocier cette commission directement avec sa banque. Cela peut dépendre bien sûr de la taille de l’entreprise et du volume de transactions effectuées.

En général, les banques appliquent :

-

Des frais fixes par transaction

-

Un pourcentage variable proportionnel au montant de la vente.

Cette commission dépend de plusieurs critères : volume d’activité, secteur d’activité, nombre de transactions, etc. Elle peut également inclure des coûts annexes comme :

-

La location du terminal de paiement

-

L’abonnement à une ligne internet dédiée

-

Ou encore l’achat du matériel

Les frais prélevés par les réseaux Visa, Mastercard et Carte Bancaire

En plus des frais bancaires, les réseaux de paiement (Visa, Mastercard, CB, etc.) prélèvent eux aussi des commissions, plus faibles que les frais d’interchange, mais non négligeables :

-

Cartes Bancaires (CB) : environ 0,9 %

-

Visa et Mastercard : jusqu’à 1,2 %

-

American Express (hors réglementation européenne) : frais nettement plus élevés

Ces frais rémunèrent le rôle du réseau dans la transmission sécurisée des paiements.

Les réseaux de paiement Cartes Bancaires, Mastercard et Visa ont pour mission de s’assurer que le commerçant sera bien rémunéré par la banque du détenteur de la carte utilisée lors du paiement, à condition bien sûr que la transaction soit acceptée.

Les frais bancaires relatifs aux paiements Cartes Bancaires - entre 0,4 % et 0,8 %

Au final, il est très difficile de dégager des généralités mais cette part représente en général un montant de 30 % supérieur aux frais de la CIP.

En moyenne, les frais globaux de cartes bancaires (CIP + commission bancaire) représentent entre 0,4 % et 0,8 % du montant des paiements, avec des variations importantes selon la taille du commerce. Les petits commerçants peuvent parfois subir des frais encore plus élevés.

Bonne nouvelle : les logiciels Menlog sont compatibles avec les TPE de votre banque et permettent la transmission automatique du montant à encaisser sur votre TPE, pour une expérience fluide, rapide et sans erreurs.

Quels sont les autres frais du commerçant sur les transactions par carte bancaire ?

Outre les habituelles commissions que les commerçants payent sur chaque transaction, d’autres frais doivent parfois être engagés. Nous vous disons lesquels.

Toutefois, si depuis 2016 les commissions pour les paiements par carte sont plafonnées à hauteur de 0,2 % par transaction pour les cartes de débit, et de 0,3 % pour les cartes de crédit, les commerçants sont parfois amenés à supporter d’autres coûts.

Des frais plus élevés sur les cartes commerciales et hors UE

Il faut savoir que les cartes professionnelles ou commerciales ne sont pas concernées par les plafonds imposés par l’UE. Résultat : leurs frais sont jusqu’à 3 à 4 fois supérieurs à ceux des cartes de particuliers !

Par exemple, pour une transaction de 100 € avec une carte de débit commerciale émise dans l'Union Européenne, le coût de traitement paierez :

-

Cartes Bancaires : 0,9011 % (contre 0.2011% pour la CB d'un particulier)

-

Visa : 1,3640 % (contre 0.2100 % pour une carte non commerciale)

-

Mastercard : 1,9164 % (versus 0.2164 %)

Ces cartes, bien moins nombreuses sur le marché que les cartes de débit et de crédit habituelles, tendent malgré tout à se multiplier.

Les paiements réalisés avec des cartes hors UE génèrent également des frais supplémentaires, non encadrés par les règles européennes. Là encore, Visa et Mastercard sont plus coûteux que Cartes Bancaires.

Quand les frais du commerçant sont-ils les plus élevés ?

Pour résumer, Les frais sur les paiements par carte bancaire atteignent leur maximum lorsque :

-

Le paiement est effectué avec une carte commerciale

-

Ou une carte étrangère (hors Union européenne)

Dans tous les cas, les cartes du réseau Cartes Bancaires restent globalement plus avantageuses que celles de Visa ou Mastercard.

Bon à savoir : En optimisant votre logiciel de caisse avec Menlog et en négociant les frais avec votre banque, vous pouvez significativement réduire les coûts liés aux paiements par carte bancaire tout en assurant une meilleure fiabilité comptable.

Pour en savoir plus :

- Sécuriser les paiements en espèce avec un monnayeur

- Payer en magasin (Réseau Cartes Bancaires)

- Quels sont les frais de carte bancaire pour un marchand ? (Linxo)

- Commission d'interchange, tout ce qu'il faut savoir (Adyen)

Ces articles peuvent aussi vous intéresser

Ces articles peuvent aussi vous intéresser

Norme FRV6 : votre TPE est-il conforme ?

Comment déclarer la taxe écoemballage avec Adelphe ?